(中信证券)西南出版发行龙头,产业链全面布局

(报告出品方:中信证券)

公司概览:西南出版发行龙头,产业链全面布局

新华文轩:立足四川,典型区域出版发行集团

新华文轩是西南地区出版发行龙头企业,成立于 2005 年,由四川新华发行集团在重 组改制基础上,联合成都华盛集团、四川出版集团、川报集团、四川少儿出版社等发起设 立。公司分别于 2007 年、2016 年在香港联交所和上交所上市,是国内首家“A+H”两地 上市的出版发行企业。股权结构上,四川新华发行集团(四川省国资委)持有公司 55.40%股份(中信证券)西南出版发行龙头,产业链全面布局,为公司控 股股东。公司其他股东包括香港中央结算有限公司、成都华盛实业等。新华文轩旗下共有 61 家子公司,主要聚焦出版传媒主业,并在图书出版、报刊传媒、阅读服务、电子商务、 教育服务、印制生产、物流配送、资本经营等领域全面发展,实施全产业链经营。

公司业务模式以图书的出版、发行为主。公司 2021 年发行/出版业务收入分别为 92.22 亿元/28.27 亿元,在不考虑内部抵消的情况下,收入占比分别为 73.3%/22.9%,其余各业 务条线占比小于 5%。出版业务中,教材教辅占比过半,一般图书占比近 30%。2019~2021 年公司出版业 务中,教材教辅收入分别为 13.65/14.41/16.16 亿元,占出版收入比重 52.5%/59.1%/57.2%; 来自一般图书收入分别为 8.88/6.78/8.10 亿元,占出版收入比重 34.2%/27.8%/28.6%。

发行业务中,教材教辅近 60%,一般图书占比近 30%。2019~2021 年公司发行业务 中,教材教辅收入分别为 43.40/47.72/53.66 亿元,占发行收入比重 57.9%/61.7%/59.5%; 来自一般图书收入分别为 21.60/22.80/31.75 亿元,占发行收入比重 28.9%/28.7%/35.2%; 教育信息化及装备业务收入分别为6.69 亿 /5.55 亿 /6.69 亿 , 占 发 行 收 入 比 重 8.9%/7.2%/4.1%。教材教辅领域资源丰富,在四川省具有发行资质优势。出版业务方面,公司拥有中小 学全学科的教辅材料出版资质,2021 年根据国家教育政策变化和义务教育教学实践需求 新研发 100 余品种的教辅图书;出版业务中教材教辅销售码洋为 28.88 亿元,实现销售收 入 16.16 亿元。发行业务方面,新华文轩作为四川省唯一具备教材发行资 质的单位,承担着全省各地各校教辅材料的发行工作,公司 2021 年度教材教辅征订 5.1 亿 册,码洋 56.09 亿元。

一般图书领域内容资源众多,运营效率高。出版业务方面,公司集团共有 51 个品种 进入全国图书零售市场 Top 500 畅销榜单,首次突破 50 种,出版业务中一般图书销售码 洋为 31.15 亿元,实现销售收入 8.10 亿元(YoY+19.5%)。发行业务方面,2021 年公司 进一步完善线上线下发行渠道体系。在做好线下实体门店经营的同时,通过线上分销、社 群经营和直播销售等方式推进传统实体门店的线上业务发展,2021 年发行业务中一般图 书销售量为 1.22 亿册,销售码洋 58.38 亿元,销售收入 31.75 亿元(YoY+31.9%)。

财务分析:稳健增长,资产健康

积极应对疫情影响,业绩实现稳健增长。收入端,2017-2021 年公司营业收入 CAGR 9.4%,整体实现稳健增长。~Q3 公司实现营收 73.32 亿元(YoY+3.9%),延续增 长趋势。从公司核心业务出版与发行的表现来看,2017-2021 年公司出版/发行分部收入 CAGR 分别为 8.4%/9.1%,核心主业稳步提升。

毛利率相对稳定,费用率稳中有降,利润稳步增长。毛利率方面,公司毛利率水平近 年来整体稳健,受疫情对于线下流量影响,2022 年公司毛利率出现一定下滑,~Q3 公司实现毛利率 34.7%(YoY-2.3pcts)。费用率方面,公司销售费用率和管理费用率整体 稳中有将,~Q3 公司销售/管理费用率分别为 11.3%/12.4%,同比-2.0/-1.0pct。净 利率方面,公司归母净利润稳健增长,2017~2021 年归母净利润/扣非净利润 CAGR 分别 为 9.0%/15.9%,~Q3 公司实现归母净利润 7.72 亿元(YoY+9.2%)。

经营性现金流回款良好,资产负债状况健康。现金流方面,2021年公司经营活动现金 流量净额为20.47亿元,回款良好。资本结构方面,公司近几年资产负债率均维持在较低 水平,截至 资产负债率42.4%,且负债端主要为预收账款等经营性科目,资产质量健康。

行业分析:资质门槛高,市场格局稳

公司的核心业务为图书的出版、发行业务,对应的出版、发行行业全产业链包含“编、 印、发、供”环节,即出版、印刷、发行、出版物资贸易四个基本环节。其中,出版环节 为龙头,带动印刷、发行和出版物资贸易三个环节的发展。出版发行行业的一般运作模式 为:出版社把型版交给印刷企业;物资供应企业向印刷企业提供物资;印刷企业进行印刷; 出版社或独立发行商实现销售易占书籍大全,面对消费市场。

图书出版和发行属于强意识形态行业,在资质审核等方面有较为严格的监管。根据《出 版管理条例》等法规的规定,我国对设立出版社、报刊社、出版物发行、出版物进口均实 行许可制度。《国务院关于非公有资本进入文化产业的若干决定》规定,非公有资本可以投 资参股出版物印刷、发行等国有文化企业,但该类文化企业国有资本必须控股 51%以上。 因此,我国具有出版资质的出版社均为国有企业。民营企业主要通过参与图书发行环节, 或者与国有出版企业合作参与出版社的内容策划和制作。

出版方面,目前全国出版行业形成了以综合出版集团公司为主体的竞争格局。出版集 团分为两大阵营, 1) 中央级出版集团:包括以专业出版、大众出版为主要定位的中国出版,以教育出 版为主要定位的教育出版集团,以专业出版为主要定位的中国科传等。出版社角 度来看,截至 2020 年底全国共有中央级出版社 219 家(数据来自国家新闻出版 署)。 2) 地方级出版集团:包括凤凰传媒、中南传媒、新华文轩、山东出版等,在各地教 育出版领域占据一定优势,在大众出版、专业出版领域亦占有一定市场地位。出 版社角度来看,截至 2020 年底全国共有 367 家(数据来自国家新闻出版署)。

发行方面,图书的发行方式包括总发行、批发、零售、连锁经营,主要渠道包括国有 渠道(国有新华书店、邮政系统和出版社自办发行)、各类民营书店和其他(主要为线上书 店)。尤其需要关注的是,根据国家新闻出版广电总局《出版物市场管理规定(2016 年)》, 单位从事中小学教科书发行业务,应取得国家新闻出版广电总局批准的中小学教科书发行 资质,并在批准的区域范围内开展中小学教科书发行活动。为实现教材发行“课前到书、 人手一册”的工作目标,需要高效的物流配送和管理体系做支撑,各省的新华书店发行渠 道因网点覆盖面广,通常是该省教材的独家发行商。

各地方国资委将旗下的出版集团与发行集团打包成为区域性的出版发行集团来进行 上市融资或业务协同,在实践中较为常见,新华文轩即是其中典型。结合以上的政策性规 定,新华文轩所定位的国有出版集团,具备股权属性及相关牌照优势,且具有一定的区域 垄断性。

产业链视角:千亿图书市场,国有属性较强

出版方面,图书出版定价(即图书标价,下文也称为“码洋”,指图书背后的标价)市 场的规模超过 2,000 亿元。出版阶段,图书定价的市场规模来看,根据国家新闻出版署统 计数据,2016~2020 年书籍/课本的定价总金额 CAGR 分别为 9.5%/4.3%,2020 年书籍/ 课本的定价总金额分别为 1,755/419 亿元,分别同比+0.2%/+0.5%,受到疫情的冲击增长 有所放缓。

从全国图书出版的总印数来看,2020 年书籍/课本分别为 65.2/37.9 亿册,分别同比4.1%/+1.0%,受到疫情对线下流量及消费意愿的冲击,书籍的印量 2020年出现小幅下滑, 而课本的印量和当年全国范围内的学生总数强相关,印量具有韧性。从全国图书出版的标 价来看,2020 年平均图书单册定价 21.2 元(YoY+2.6%),其中书籍平均单册定价 26.9 元 (YoY+4.5%),课本平均单册定价 11.1 元(YoY-0.5%)。纵向来看,书籍的出版定价较为 市场化,单价整体呈现稳步提升趋势,而课本的定价具有政策调控属性,定价相对稳定。

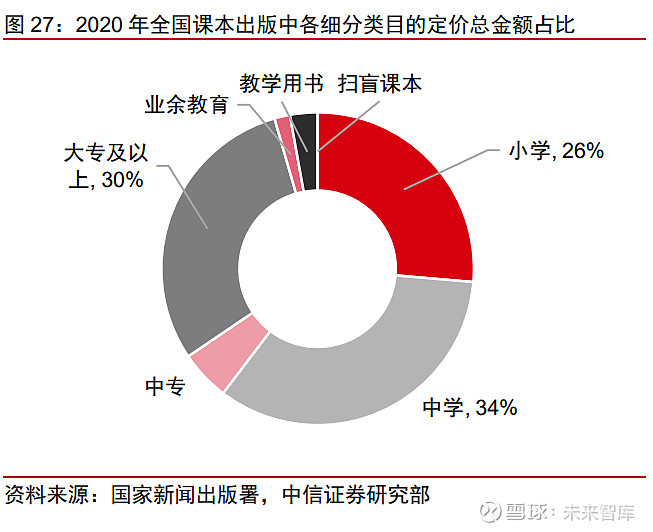

课本出版市场中,小学/中学/大专及以上三类占比较高,2020 年定价总金额分别为 111/143/126 亿元易占书籍大全,占课本品类定价总额的 26.4%/34.0/30.0%,三类合计占课本出版定价总金额 90.4%。书籍出版市场中,按照国家新闻出版署的图书分类,文化、科学、教育、体育大类(注: 此类图书中包括中小学教辅类图书)出版定价总金额 2020 年达 1,201 亿元,占整体书籍 出版份额达到 55.2%;文学类图书占书籍出版份额 10.6%,也具有较高的权重。

发行方面,我国图书终端发行销售额超过千亿。图书的出版阶段对应的定价总金额为 码洋金额,转化为发行阶段的销售金额需要考虑到实际销售中的折扣率情况,即实际售价 =定价*(1-折扣率)。从图书发行阶段实际的市场规模来看,2020 年我国图书纯销售额(即 抵消掉各个发行单位之间的相互分销)为 1,075 亿元(YoY+6.7%)。量价角度拆分,2020 年图书销售数量 81.9 亿册(YoY+0.6%),平均销售单价 13.1 元(YoY+6.7%)。从销售折 扣率角度来看,结合 2020 年图书出版平均定价 21.2 元,图书平均销售单价 13.1 元,平 均折扣率为 38%。

从图书销售的具体品类来看,文化教育(核心为教材、教辅)占 8 成份额,哲学与社 会科学(含党建等主题图书)、文学艺术分列第二、三位次。从 2020 年图书零售市场份额 来看,文化教育/哲学与社会科学/文学艺术/自然科学与技术/综合类图书销售额分别为 872/81/70/42/10 亿元,占比分别为 81.1%/7.5%/6.5%/3.9%/1.0%。从增速情况看,文化 教育、哲学与社会科学类图书保持较快增速,2020 年分别同比+8.4%/+11.2%,领跑图书 销售市场。

具体到占比最高的“文化教育类”图书的拆分来看,2020 年教材教辅/中小学课本及 教参/少儿读物/大中专教材、业余教育及教参/其他分别实现销售额 442/303/52/31/43 亿元, 分别占文化教育类图书的比重

50.7%/34.8%/6.0%/3.5%/5.0%,分别占整体图书销售市场 的比重 41.1%/28.2%/4.9%/2.9%/4.0%。

渠道视角:零售端线上占比高,短视频渠道崛起

图书零售市场有所回暖,网店渠道占比近八成。根据开卷数据统计,2021 年图书零售 市场(即不考虑教材教辅的集中发行,主要关注的为 to C 零售渠道)较 2020 年小幅上升, 码洋规模为 987 亿元(YoY+1.65%),与 2019 年相比下降 3.51%,未恢复到疫情前水平。 从渠道构成上看,实体店渠道 2021 年受主题出版图书带动,码洋规模为 212 亿元 (YoY+4.1%);网店渠道 2021 年码洋规模为 775 亿元(YoY+1.0%),增速有所放缓。 2021 年网店渠道占比 79%,与 2020 年基本持平。

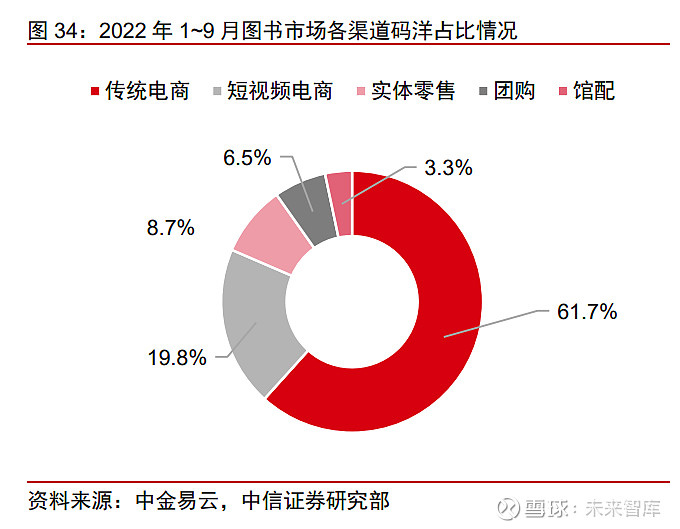

从各个细分渠道的占比来看,根据中金易云数据,2022 年 1~9 月传统电商/短视频电 商/实体零售占图书零售市场码洋比重分别为 61.7%/19.8%/8.7%;从各个渠道的增速来看, 2022 年 1~9 月传统电商/短视频电商/实体零售的码洋同比分别-4.3%/+39.6%/-17.0%,在 疫情对消费及线下流量的冲击之下,实体零售仍存在较大压力,传统电商渠道也在整体电 商大盘承压背景下呈现小幅下滑。受益于抖音、快手等平台直播带货的兴起,短视频电商 占比出现大幅提升。

产品视角:教材教辅七成份额,一般图书分化明显

教材教辅在整体图书销售市场中占比接近 70%,在图书零售市场中占比超过 20%。 根据国家新闻出版署数据,2020 年教材教辅/中小学课本及教参/大中专教材、业余教育及 教参分别实现销售额 442/303/31亿元,占图书销售市场的比重分别为 41.1%/28.2%/2.9%,合计占比超过 70%。此外易占书籍大全,根据开卷数据对于图书零售市场的监测,2021 年零售渠道中 教辅类图书占比 20.2%,在细分类目中占比仅次于少儿图书。

从图书零售市场细分品类销售码洋占比来看,少儿类图书占比大幅领先,教辅、文学 类图书分列二、三名。根据开卷数据,2022 年 1~9 月图书零售市场中,少儿类图书码洋 占比达到 29.0%,教辅类图书占比 17.2%,文学类图书占比 10.8%。少儿类图书受益于亲 子场景需求,是实体书的重要品类。文学类图书在零售市场中的占比,随着互联网流量增 长放缓,自 2021 年起出现回流趋势。建党百年、二十大等重大时政节点,马列及学术文 化类相关图书表现突出。根据开卷数据,从细分品类图书 2021 年码洋同比增长率来看, 马列类图书增速最高(增速超过 40%),学术文化类图书增速超过 20%。

区域视角:四川是出版大省,教育人口数量稳定

四川省 K12 在校学生数稳定增长,教材教辅需求具有稳定基础。2013-2021 年四川省 K12 在校学生人数 CAGR 为 0.30%;2021 年四川省 K12 在校生人数为 973 万人,同比 减少 0.10%。K12 在校生人数的稳定增长为教材教辅的需求增长奠定了基础。 中考改革政策未影响升学率(中信证券)西南出版发行龙头,产业链全面布局,教材教辅需求保持在较高水平。从 2017 年秋季初一新 生入学开始,在四川省范围同步实施中考招生制度改革,全省全面推行“初中学业水平考 试”,鼓励有条件地区成绩呈现方式以“等级”呈现;2021 年普通高中招生人数 2016 年 后再次突破 49 万人(YoY+3.41%)。本次中考改革并未显著影响高中招生人数,四川省对 于教材教辅的需求仍保持在较高水平。

出生人口增速下滑或在 5 年乃至更长维度对出版及教育行业造成负面压制,但短期无 需过度担忧。四川省作为经济大省,稳定的常住人口是 K12 学生数量的主要基础,近年来, 四川常住人口数量增速有所下降,2021 年常住人口同比增长为 0.01%。从新生儿数量角 度来看,四川省出生率低于全国平均水平,2016 年国家全面开放二胎政策之后,曾短暂刺 激出生率 2017 年提升,但随后几年出生率持续降低,2020/2021 年四川省常住人口出生 人数分别为 64/57 万,同比-29.0%/-10.1%。

2020 年出生人口从 2026 年左右进入义务教育阶段,随着 2020 年以后出生的儿童进 入教育市场,将会造成处于义务教育阶段的学生总人数(即小学+初中阶段的学生池)呈现 逐步下降的趋势。我们预计随着国内,尤其是教育水平发展较好的四川省在教材教辅的的 升级更新,生均教育支出或呈现提升趋势,但考虑到 2020 年后出生人数相较于之前的阶 梯式下滑,或对公司中期维度教材教辅业务的增长动能造成压制。

经营概览:出版业务底蕴深厚,创新教育业务布局

一般图书:深度整合优质资源、聚焦内容品牌建设

出版社、合作专家作家、授权 IP 和编辑策划团队等优质资源集聚,公司内容开发提质 增效。公司旗下 15 家出版传媒单位,其中 8 家为大众图书出版社,主要按照社科、少儿、 文艺、古籍、科技等专业方向策划出版一般图书;公司与各行业权威专家以及王蒙、黄亚 洲、龙平平、阿来、北猫、杨红樱等知名作家建立了密切合作关系;获得 、DK 等 全球著名出版传媒机构的多种授权,紧密贴合市场需求打造优质图书。

一般图书零售市场产品销量口碑双丰收。2021 年公司大众出版市场码洋占有率在全 国 37 家出版传媒集团中排名第 7 位,实洋占有率排名第 10 位,同比均上升 2 个位次。据 开卷数据监测,2021 年公司销售量 30 万册的图书有 45 个品种,形成 44 条千万元级码洋 产品线,其中五千万元级产品线 6 条,亿元产品线 5 条。 少儿类图书出版聚焦内容建设,放大品牌价值。公司旗下四川少儿出版社(川少社) 拥有爆款 IP“米小圈”的专有出版权,持续登上开卷少儿图书全国畅销榜,截至 2021 年 累计销量 1.3 亿册。2021 年川少社单品销售 50 万册以上的图书达 30 种,推出“米小圈” 系列作品和“米小圈”姊妹篇《姜小牙上学记》等,延续和强化品牌价值。

创新发行渠道:文化消费体验升级、提升国内外传播力

公司拓展营销渠道,整合营销资源,构建“线上+线下”协同增效的营销模式。公司目 前已经形成了实体书店、出版物互联网阅读服务平台以及出版物协同交易平台为一体的以 物流网络为支撑,以四川省为基础,辐射全国的线上线下结合的阅读服务网络体系。公司 推出“新华文轩”“轩客会”“文轩 BOOKS”“文轩儿童书店”“文轩商超”“文轩网”“文 轩九月”等多个品牌,探索促进文化消费、提升阅读体验的全新模式。

线下网店运营聚焦“店内+店外”业务布局。店内方面,精选图书单品,优化品类矩阵, 助力门店销售可持续增长;优化网点布局,开展全员分销,实现门店相互导流。店外方面, 为政企客户提供专业化、个性化的阅读服务解决方案;深化馆店融合,拓宽门店与图书馆 合作渠道;献礼建党 100 周年,高效完成主题时政类出版物的征订发行工作。线上渠道着 力资源整合、品牌建设,积极拓展私域流量有效转化。公司构建官网、第三方电商、新媒 体电商等平台矩阵,积极拓展社群等私域流量渠道。

教育服务:协同高效创新优化、做精做深教育服务

公司充分利用内容资源、销售网络、数字化建设等优势,聚焦 1)教学用书,2)教育 信息化,3)教育装备产品和服务和教育创新业务等方面,提升教育服务能力。 1)教学用书发行协同高效,销售收入稳中有升。公司作为四川省唯一具备开展发行中 小学教科书资质的企业,同时拥有中小学全学科的教辅材料出版资质,每学年与省教育厅 签订“城乡义务教育阶段学生免费教科书采购合同书”,是四川省义务教育阶段中小学生教 材单一来源采购的供货方。公司 2022 年 9 月与四川省教育厅签订 2022-2023 学年义务教 育阶段学生免费教科书政府采购合同,公司作为单一来源采购来源提供省内教材,合同总 金额约 12.5 亿元(YoY+13.6%)。

2)教育信息化和教育装备业务具备先发优势,进入推广优化应用阶段。公司是省内教 育信息化及教育装备产品和服务的主要运营商,凭借数字化先发优势开发了文轩智慧校园、 智慧课堂等教育信息化产品和学科专业教室和创客空间等教育装备产品,为四川省提供了 全方位的数字化资源、教学软硬件和数字化学科工具等教育服务。 公司教育信息 化业务实现收入 2.87 亿元(YoY+8.8%),实现稳步增长。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

支付宝扫一扫

微信扫一扫